Der Kanton Jura befindet sich im Westen der Schweiz. Sprache des Kantons ist Französisch. Kantonshauptstadt ist Delsberg. Der Kanton Jura hat eine Fläche von 839 Quadratkilometern. Ende Juni 2022 hatte er 73’742 Einwohner. Er ist in 57 Gemeinden gegliedert. Der Steuersatz im Kanton Jura liegt deutlich über dem Durchschnitt der Schweizer Kantone. Die Frist zur Abgabe der Steuererklärung ist deutlich kürzer als in den meisten anderen Kantonen.

Steuersatz im Kanton Jura

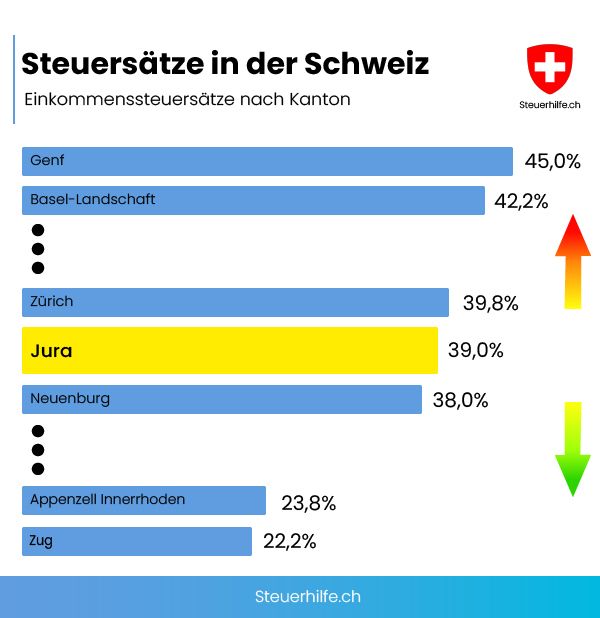

Der Steuersatz im Kanton Jura liegt deutlich über dem Durchschnitt aller Schweizer Kantone. Der Durchschnitt beträgt 33,6 Prozent.

Im Kanton Jura beträgt der Steuersatz 39 Prozent.

Dennoch gibt es einige Schweizer Kantone mit noch höheren Steuersätzen. Am höchsten ist der Steuersatz im Kanton Genf mit 45 Prozent. Die Einwohner des Kantons Jura werden nicht nur vom Kanton mit Steuern belegt. Auch der Bund und die Gemeinde belasten die Einwohner mit Steuern. Die Steuern fallen in den einzelnen Gemeinden unterschiedlich hoch aus, da die Gemeinden die Gemeindesteuerfüsse selbst festlegen und an die kantonale Steuerverwaltung melden. Einwohner, die der Kirche angehören, werden zusätzlich mit der Kirchensteuer belastet.

Die Einwohner im Kanton Jura zahlen zusätzlich zur Einkommenssteuer auch noch die Vermögenssteuer. Sie wird in Promille berechnet und bezieht sich auf das gesamte Vermögen. Bei einer Erbschaft oder Schenkung fällt die Erbschafts- oder Schenkungssteuer an.

Jetzt Hilfe bei der Steuererklärung erhalten:

Adresse und Kontakt Kantonale Steuerverwaltung im Kanton Jura

Die kantonale Steuerverwaltung fordert in jedem Jahr alle Einwohner, die das 18. Lebensjahr vollendet haben, zur Abgabe einer Steuererklärung auf. Die Steuererklärung kann in digitaler Form abgegeben werden. Das ist die Webadresse der kantonalen Steuerverwaltung Jura: https://www.jura.ch/

Die Postadresse der kantonalen Steuerverwaltung Jura lautet:

Département des finances (DFI)

:2, rue du 24-Septembre

2800 Delémont

Die Kontaktaufnahme zur kantonalen Steuerverwaltung ist telefonisch möglich. Auf der Webseite der kantonalen Steuerverwaltung ist die Telefonnummer verzeichnet.

Bei Fragen zur Steuer und zu den Fristen können sich Einwohner des Kantons Jura auch an das zuständige Gemeindeamt wenden.

Im Kanton Jura akzeptierte Steuersoftware

Eine Steuersoftware erleichtert die Steuererklärung in digitaler Form. In den einzelnen Kantonen wird unterschiedliche Steuersoftware akzeptiert. Der Kanton Jura akzeptiert die Software JuraTax, die auf der Webseite der kantonalen Steuerverwaltung bereitsteht. Ein Download ist nicht erforderlich, da die Software direkt online genutzt werden kann. Ein Video auf der Webseite der kantonalen Steuerverwaltung erleichtert den Umgang mit der Steuersoftware.

Wer nicht selbst eine Steuererklärung erstellen möchte, kann einen Steuerberater beauftragen. Fehler bei der Steuererklärung werden vermieden.

Fristen für die Abgabe der Steuererklärung

In den einzelnen Schweizer Kantonen gelten unterschiedliche Fristen für die Abgabe der Steuererklärung. In den meisten Kantonen muss die Steuererklärung bis zum 31. März abgegeben werden.

Im Kanton Jura endet die ordentliche Frist bereits am 28. Februar. Der Kanton Jura gehört daher zu den Kantonen mit der kürzesten ordentlichen Frist.

Die Steuererklärung wird im aktuellen Jahr immer für das vorangegangene Jahr abgegeben. Sie muss für das Jahr 2022 bis zum 28. Februar 2023 bei der kantonalen Steuerverwaltung eingehen.

Ist die Abgabe der Steuererklärung innerhalb der ordentlichen Frist nicht möglich, kann der Steuerpflichtige kostenlos online eine Fristverlängerung beantragen. Für das Gesuch zur Fristverlängerung steht auf der Webseite der kantonalen Steuerverwaltung ein Formular zur Verfügung. Die kantonale Steuerverwaltung entscheidet individuell, bis zu welchem Zeitpunkt eine Fristverlängerung gewährt wird.

Konsequenzen bei Nichteinhaltung der Frist oder Nichtabgabe der Steuererklärung

Gibt der Steuerpflichtige die Steuererklärung nicht innerhalb der ordentlichen Frist ab, erhält er eine Mahnung, mit der eine erneute Frist gesetzt wird. Für die Mahnung wird eine Mahngebühr von mindestens 40 CHF erhoben. Reagiert der Steuerpflichtige nicht auf die Mahnung, wird er mit einer Busse belegt, die abhängig vom Einkommen ist und bis zu 1’000 CHF betragen kann. In schwerwiegenden Fällen, beispielsweise bei wiederholter Nichtabgabe der Steuererklärung, kann die Busse auch bis zu 10’000 CHF betragen.

Möglichkeit der Zahlungserleichterung im Kanton Jura

Auf der Webseite der kantonalen Steuerverwaltung des Kantons Jura wird nicht darüber informiert, ob die Möglichkeit einer Zahlungserleichterung der Steuern besteht. Steuerpflichtige in einer finanziellen Notlage können sich jedoch mit einem schriftlichen Gesuch an die kantonale Steuerverwaltung wenden und um Ratenzahlung oder Steuerstundung bitten. Die kantonale Steuerverwaltung kann individuell entscheiden und Nachweise über die finanzielle Notlage des Steuerpflichtigen verlangen.

Was ist im Kanton Jura steuerfrei?

Im Kanton Jura ist der Sold der Milizfeuerwehrleute bis 8’000 CHF im Jahr steuerfrei, wenn er im Zusammenhang mit der Erfüllung der Kernaufgaben der Milizfeuerwehrleute gewährt wurde. Steuerfrei sind auch Gewinne aus Casino- und Grossspielen, die gesetzlich zulässig sind, wenn der Betreiber seinen Sitz in der Schweiz hat. Pro Spiel sind Gewinne bis zu 1 Million CHF steuerfrei. Gewinne aus Lotterie- und Geschicklichkeitsspielen zur Verkaufsförderung sind bis 1’000 CHF pro Spiel steuerfrei.

Was ist im Kanton Jura steuerlich absetzbar?

Im Kanton Jura können verschiedene Ausgaben steuerlich abgesetzt werden:

- Kosten für Covid-19-Massnahmen als Berufskosten

- Kosten für Fahrten zwischen Wohnung und Arbeitsstätte

- Berufskosten mit 20 Prozent des Nettolohns, maximal 3’800 CHF pro Jahr

- Berufskosten bei Nebentätigkeit mit 20 Prozent des Nettolohns, mindestens 800 CHF, höchstens 2’400 CHF

- Spenden an gemeinnützige Organisationen

- Spenden und Mitgliedsbeiträge an politische Parteien

- Unterhaltskosten für private Liegenschaften

- Krankheits- und Unfallkosten

- Prämien für Lebens-, Kranken- und Unfallversicherungen

- Kosten für Aus- und Weiterbildung

- Kosten für Fremdbetreuung von Kindern bis zum vollendeten 14. Lebensjahr

- Abzug, wenn beide Ehepartner erwerbstätig sind und ein geringes Einkommen erzielen, 2’500 CHF pro Jahr

- Einsatzkosten bei Gewinnen aus Geldspielen bis 5’000 CHF pro Spiel und maximal 25’000 CHF pro Jahr